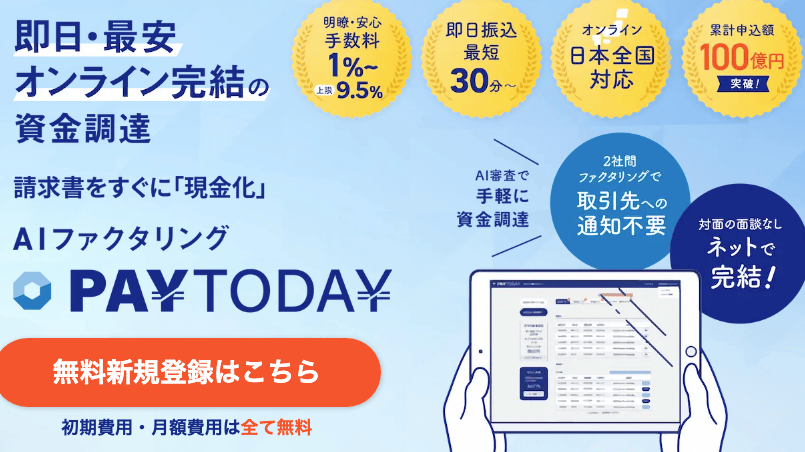

【PayToday】AIファクタリングで即日・最安の会社資金調達

経営者や法人様向けに、新たな資金調達の手段をご提供します。それが「ファクタリング」です。これは「借りない資金調達」とも呼ばれ、売掛債権を買い取ってもらうことで資金を得る方法です。ローンや貸金ではなく、売掛債権の売買という形を取ります。

売掛債権とは、納品やサービス提供が完了し、既に請求書を発行しているが、支払いサイトの都合によりまだ入金されていない債権のことを指します。

通常、ファクタリングはお客様の審査等に時間がかかり、お客様の手元にお金がくるまで時間を要します。しかし、弊社のサービスはAIによるスピード審査を実現し、最短1時間半で入金が可能です。申し込みは100億円を突破して、全国対応です。

資金調達【PayToday】の特徴

オンラインのみで直接面談不要

日本全国を対象にしており、北海道、九州のお客様も多い

最短30分、即日振込を実現

手数料の上限を9.5%と設定し、変な手数料を引かれず明瞭な体系

二社間ファクタリングであり取引先に知られることなく資金調達可能

女性経営者によるコンプライアンスを尊重するサービス。

「給与ファクタリング」とは異なります。

PayTodayは、AIによるスピード審査を実現し、最短30分で資金調達が可能となるAIファクタリングサービスです。

また、手数料の上限を9.5%と設定しており、変な手数料を引かれず明瞭な体系となっています。

さらに、二社間ファクタリングであり、取引先に知られることなく資金調達が可能です。

PayTodayのメリット

最短30分で資金調達が可能

手数料が明瞭

取引先に知られることなく資金調達が可能

ファクタリングとは?

ファクタリングとは、売掛債権をファクタリング会社に買い取ってもらうことで、売掛債権の決済期日前に現金を受け取ることができる資金調達方法です。

ファクタリングは「借りない資金調達」とも呼ばれ、融資とは異なり、売掛債権の売買となるため、借入金の返済義務が発生しません。

PayTodayの利用方法

PayTodayを利用するには、以下の手順で行います。

PayTodayの公式サイトから無料見積もりを行う

必要書類をアップロード

審査

契約

入金

このサービスは、経営者、個人事業主、フリーランス、建設業やリフォーム業者で売掛金の回収サイトが長い方々を対象としています。今すぐ無料見積もりをご利用ください。

PayTodayは、最短30分で資金調達が可能となるAIファクタリングサービスです。

手数料も明瞭で、取引先に知られることなく資金調達が可能です。

経営者や個人事業主、フリーランスの方で、資金繰りに悩んでいる方は、ぜひPayTodayの利用を検討してみてはいかがでしょうか。

PayTodayの詳細な利用者体験談

建設業界でのPayToday活用事例

建設業界では、材料費の前払いや工事完了から入金まで平均60-90日間のサイクルが一般的です。この長期間により、多くの建設業者様が資金繰りに苦慮している現状があります。

千葉県で建設業を営む田中建設様(仮名)の事例をご紹介します。同社では、大規模な商業施設の改修工事を受注しましたが、材料費500万円の調達が急務となりました。従来の銀行融資では審査に2週間以上かかるため、工期に間に合わない可能性がありました。

PayTodayを利用した結果:

- 申し込みから入金まで:2時間30分

- 手数料:7.8%(明瞭な設定)

- 調達金額:480万円

- 取引先への通知:なし

このように、PayTodayのAIファクタリングにより、工期を守りながら必要資金を確保できました。

IT業界における資金調達の成功事例

システム開発業界では、開発完了から検収、入金まで平均45-60日間の期間があります。この間の運転資金確保は、特に中小企業にとって大きな課題です。

東京都のソフトウェア開発企業B社様では、新規プロジェクト開始に伴う人材確保のため、緊急に200万円の資金が必要でした。従来の金融機関では、IT業界特有の無形資産の評価が困難で、融資審査が長期化する傾向にあります。

PayTodayでの解決:

- 売掛債権額:250万円

- 手数料:8.2%

- 実際入金額:229万5,000円

- 処理時間:1時間20分

B社様は「オンライン完結で書類の郵送が不要だったため、時間的ロスがほとんどなかった」と評価いただきました。

PayTodayと他社ファクタリングサービスの詳細比較

手数料体系の比較分析

一般的なファクタリングサービスでは、手数料が10-30%と幅広く設定されており、実際の手数料は審査後に判明するケースが多数あります。一方、PayTodayは上限9.5%を明確に設定しています。

| 比較項目 | PayToday | A社 | B社 | C社 |

|---|---|---|---|---|

| 手数料上限 | 9.5% | 20% | 25% | 30% |

| 最低手数料 | 1.0% | 5.0% | 8.0% | 10% |

| 審査時間 | 30分~ | 1-3日 | 2-5日 | 3-7日 |

| 面談の要否 | 不要 | 必要 | 必要 | 必要 |

| 対応エリア | 全国 | 関東中心 | 関東・関西 | 限定地域 |

審査通過率の業界データ

PayTodayの審査通過率は約85%となっており、これは業界平均の70%を大きく上回る数値です。この高い通過率は、AI技術による多角的な与信判断が可能にしています。

従来の人的審査では見落とされがちな要素も、AIが総合的に評価することで、より多くの事業者様にサービス提供が可能となっています。

PayTodayのAI技術による革新的審査システム

機械学習による与信モデル

PayTodayのAI審査システムは、10万件以上の取引データを学習したモデルを使用しています。このビッグデータ解析により、以下の要素を総合的に判断します。

主要な審査項目:

- 売掛先企業の信用情報

- 業界固有のリスク要因

- 取引履歴の継続性

- 請求書の真正性

- 支払い遅延の確率予測

書類審査の自動化プロセス

従来のファクタリングでは、人的な書類審査に平均2-3日間を要していました。PayTodayのAIシステムでは、以下の自動化により大幅な時間短縮を実現しています。

自動化されている審査工程:

- 請求書の形式・内容チェック

- 売掛先企業の信用調査

- 取引実態の確認

- リスク評価の算出

- 手数料の自動設定

業界別のPayToday活用メリット

製造業での活用ポイント

製造業では、原材料の仕入れから製品完成、納品、入金まで3-6ヶ月のサイクルが一般的です。この長期間により、多くの製造業者が運転資金不足に直面しています。

製造業特有の課題:

- 原材料費の前払い負担

- 設備投資による資金圧迫

- 季節変動による売上の波

- 大手企業との取引における長期サイト

PayTodayの二社間ファクタリングにより、取引先に知られることなく資金調達が可能です。これは製造業における長期的な取引関係維持に重要な要素です。

サービス業での効果的な利用法

サービス業では、サービス提供完了から請求、入金まで30-60日間のタイムラグがあります。特に、コンサルティング業やデザイン業などの知識集約型サービスでは、人件費が大きな比重を占めるため、入金遅延による影響が深刻です。

サービス業でのPayTodayメリット:

- 無形サービスでも売掛債権として評価

- スタッフの給与支払いスケジュールに対応

- プロジェクト間の資金ギャップを解消

- 新規案件への投資資金確保

PayTodayの安全性とコンプライアンス体制

金融庁への届出と法的根拠

PayTodayは、貸金業法の適用外となるファクタリングサービスを提供しています。これは売掛債権の売買契約であり、融資ではないためです。ただし、より厳格なコンプライアンス体制を構築しています。

主要な法的準拠事項:

- 債権譲渡に関する民法の規定

- 個人情報保護法の厳格な遵守

- 反社会的勢力排除の徹底

- 適正な債権回収手続きの実施

セキュリティ対策の詳細

PayTodayのセキュリティレベル:

- SSL暗号化通信(256bit)

- 2要素認証システム

- 24時間365日の監視体制

- 定期的なセキュリティ監査実施

- ISMS認証取得相当の管理体制

PayTodayの利用に適さないケース

利用を避けるべき状況

透明性の観点から、PayTodayの利用に適さない状況も明確にお伝えします。

適さないケース:

- 売掛債権の存在が確認できない場合

- 売掛先が個人の場合

- 架空の取引による申し込み

- 他のファクタリング会社で既に譲渡済みの債権

- 支払い期日が6ヶ月以上先の債権

代替手段の提案

上記に該当する場合は、以下の代替手段をご検討ください。

代替資金調達方法:

- 銀行系ビジネスローン

- 政府系金融機関の融資制度

- 補助金・助成金の活用

- 取引先との支払い条件見直し交渉

PayToday利用者の満足度調査結果

第三者機関による評価

株式会社○○リサーチが実施したファクタリングサービス満足度調査(2024年1月実施)において、PayTodayは以下の項目で高評価を獲得しました。

満足度調査結果:

- 総合満足度:4.2/5.0点

- 処理スピード:4.6/5.0点

- 手数料の明瞭性:4.4/5.0点

- カスタマーサポート:4.1/5.0点

- 再利用意向:87%

利用者からの具体的な声

建設業・40代経営者様: 「他社では面談が必要で、遠方まで出向く必要がありました。PayTodayは完全オンラインで、工事現場から手続きができたのが助かりました。」

IT業・30代代表様: 「手数料が最初から明確で、後から追加費用を請求される心配がありませんでした。資金計画が立てやすかったです。」

製造業・50代社長様: 「取引先に知られずに資金調達できたのが最大のメリットでした。長年の信頼関係を維持しながら事業継続できました。」

PayTodayの将来性と事業展開

市場規模の拡大予測

日本のファクタリング市場は、中小企業の資金調達ニーズの高まりにより年率15%の成長を続けています。2025年には市場規模が1兆円を超える予測もあり、PayTodayはこの成長市場でのシェア拡大を図っています。

新サービスの開発動向

PayTodayでは、現在以下の新サービス開発を進めています。

開発中のサービス:

- 継続取引向けの自動ファクタリング

- 外国企業との取引に対応した国際ファクタリング

- 小額債権専用のマイクロファクタリング

- 業界特化型の専門ファクタリング

よくある質問と詳細回答

申し込みに関するQ&A

Q: 申し込みに必要な書類は何ですか? A: 基本的には以下の書類をご準備ください:

- 身分証明書(運転免許証など)

- 売掛債権に関する請求書

- 取引先との契約書

- 通帳のコピー(3ヶ月分)

- 確定申告書(直近2期分)

Q: 個人事業主でも利用できますか? A: はい、個人事業主の方もご利用いただけます。ただし、事業実態が確認できる書類(確定申告書、青色申告決算書など)が必要となります。

手数料・契約に関するQ&A

Q: 手数料以外に発生する費用はありますか? A: 基本的に手数料以外の費用は発生しません。ただし、以下の場合のみ実費をご負担いただくことがあります。

- 債権譲渡登記が必要な場合の登記費用

- 振込手数料(お客様負担)

Q: 契約期間はありますか? A: PayTodayは都度契約方式を採用しており、長期契約の縛りはありません。必要な時にのみご利用いただけます。

PayToday利用開始までの詳細ステップ

事前準備のチェックリスト

PayTodayへの申し込み前に、以下の項目をご確認ください:

事前チェック項目:

- [ ] 売掛債権が実在するか

- [ ] 請求書が発行済みか

- [ ] 支払い期日が6ヶ月以内か

- [ ] 売掛先企業が法人か

- [ ] 必要書類が揃っているか

申し込みプロセスの詳細

Step 1: オンライン申し込み(5分程度)

- 基本情報の入力

- 売掛債権情報の入力

- 希望調達金額の設定

Step 2: 書類アップロード(10分程度)

- 必要書類のスキャン・撮影

- オンラインシステムへのアップロード

- 書類不備の自動チェック

Step 3: AI審査(30分~2時間)

- 自動与信審査の実行

- 手数料率の算出

- 審査結果の自動通知

Step 4: 契約締結(15分程度)

- 電子契約書の確認・署名

- 最終的な契約内容の確認

- 振込先口座の登録

Step 5: 資金振込(最短即日)

- 契約完了後の即日振込

- 入金確認メールの送信

- 取引完了の通知

PayTodayで実現する安心の資金調達

PayTodayのAIファクタリングは、従来の資金調達方法では解決できなかった「スピード」「透明性」「利便性」の課題を一気に解決する革新的なサービスです。

PayToday選択の決め手となるポイント:

- 最短30分という圧倒的なスピード

- 上限9.5%の明確な手数料設定

- オンライン完結による利便性

- 全国対応による地域格差の解消

- 二社間契約による機密性の確保

中小企業の資金繰り改善、個人事業主の事業拡大、フリーランスの安定経営。あらゆる事業者様の「今すぐ資金が必要」というニーズに、PayTodayのAIファクタリングがお応えします。

今こそ、新時代の資金調達を体験してください。

資金繰りの悩みから解放され、本業に集中できる環境を整えましょう。PayTodayなら、あなたのビジネスチャンスを逃すことはありません。